Fonte Cantiere Terzo Settore

ATTENZIONE: SI RICORDA CHE L’OBBLIGO DI APERTURA DELLA PARTITA IVA NON RIGUARDA TUTTE LE ASSOCIAZIONI. NELL’ARTICOLO, NEI PRIMI PARAGRAFI, VIENE CHIARITO CHI E’ SOGGETTO ALL’OBBLIGO E CHI NO

Dal 1° gennaio 2025 gli enti di tipo associativo che svolgono attività di prestazione di servizi o cessione di beni nei confronti dei propri associati dovranno aprire la partita Iva: questo tipo di attività, infatti, diventerà rilevante ai fini dell’imposta sul valore aggiunto.

Quando si parla di enti associativi si fa riferimento agli enti del Terzo settore (Ets), comprese le organizzazioni di volontariato (Odv) e le associazioni di promozione sociale (Aps), alle associazioni “generiche” ex art. 148 del Testo unico delle imposte sui redditi (Tuir – dpr 917 del 1986), alle associazioni sportive dilettantistiche (Asd), etc. Le associazioni Onlus sono attualmente escluse da questa novità.

Seminario di approfondimento con CSV Emilia

Per fare chiarezza sul tema, CSV Emilia organizza un secondo seminario online in programma il 12 dicembre dalle 18 alle 19.30. GUARDA I DETTAGLI

Quali sono le associazioni escluse dall’obbligo?

Sono escluse dall’obbligo di aprire partiva Iva le associazioni che non svolgono alcun tipo di attività commerciale rilevante ai fini Iva. Si tratta di associazioni che hanno solo ed esclusivamente entrate tipicamente istituzionali quali, ad esempio: quote associative, erogazioni liberali (donazioni), contributi pubblici che non abbiano natura di corrispettivo, e che non incassano quindi alcuna somma di denaro derivante dallo svolgimento di attività di natura commerciale nei confronti dei propri associati o di terzi (prestazioni di servizi o cessione di beni). Per tali associazioni non cambia nulla e anche dopo il 1° gennaio 2025 possono continuare ad operare con il solo codice fiscale.

ENTI ASSOCIATIVI E IVA

Le novità normative sull’Iva: panoramica delle modifiche legislative

Il decreto legge n. 146 del 2021, all’art. 5, comma 15-quater, ha modificato l’art. 4 del “Decreto Iva” (dpr n. 633 del 1972), riscrivendone integralmente il testo e prevedendo che le disposizioni contenute fossero integralmente da ricomprendersi nel novero delle prestazioni oggettivamente in Iva, alcune nel regime di esenzione (art.10 dello stesso decreto) mentre altre confluite direttamente nel regime di imponibilità, con un effetto significativo in termini di operatività e ricadute fiscali per gli enti.

In sintesi, nella formulazione normativa precedente le attività di prestazione di servizi che caratterizzano molte tipologie di enti erano escluse dall’ambito di applicazione dell’Iva, considerando l’ente un soggetto estraneo a una “filiera” di produzione e di conseguenza escluso tout court dall’ambito di applicazione dell’Iva.

Con la nuova formulazione, invece, tali attività rientrano a pieno titolo nell’ambito di applicazione dell’Iva e possono classificarsi di volta in volta quali esenti (rilevanti ai fini Iva e dei relativi adempimenti senza però essere gravate dell’imposta in relazione alla particolare natura dell’attività o dell’ente che la realizza) o imponibili (rilevanti ai fini Iva e dei relativi adempimenti e gravati dell’imposta, applicata sulla base della aliquota prevista dalla normativa in relazione all’attività svolta).

Un esempio del cambiamento può essere evidenziato nel confronto tra il “prima” e il “dopo” relativo alla attività di somministrazione di bevande:

- “Prima” della modifica dell’art. 4, l’attività era considerata esclusa (quindi non rilevante ai fini dell’Iva e delle sue applicazioni).

- “Dopo” la modifica, l’attività è considerata rilevante ai fini Iva e soggetta ai relativi adempimenti: potrà essere classificata di volta in volta come imponibile (con applicazione dell’Iva al 10%) nella generalità dei casi o esente (senza applicazione dell’Iva sull’imponibile) solamente qualora sia svolta nei confronti di soggetti “indigenti” e senza che si creino “distorsioni del mercato”.

Le disposizioni valide fino al 31 dicembre 2024: dettagli sulle norme attuali e la loro validità

Il comma 4 dell’articolo 4 del “Decreto Iva” (dpr n. 633 del 1972) qualifica come non commerciali le cessioni di beni e le prestazioni di servizi effettuate in conformità alle finalità istituzionali da parte di associazioni politiche, sindacali e di categoria, religiose, assistenziali, culturali, sportive dilettantistiche, di formazione sociale e di formazione extrascolastica della persona nei confronti di soci, associati o partecipanti, di associazioni che svolgono la medesima attività e che per legge, regolamento o statuto fanno parte di un’unica organizzazione locale o nazionale, nonché dei rispettivi soci, associati o partecipanti e dei tesserati delle rispettive organizzazioni nazionali.

Al comma 5, dove sono enumerate le attività in ogni caso commerciali, sono previste due deroghe, una riferita alla cessione di proprie pubblicazioni, effettuate prevalentemente agli associati, da parte degli enti associativi sopra menzionati e l’altra riferita alle cessioni di beni e alle prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche dai partiti politici rappresentati nelle assemblee nazionali e regionali.

Il comma 6 del citato art. 4 prevede invece che per le associazioni di promozione sociale ricomprese tra gli enti di cui all’art. 3, comma 6, lettera e) della legge n. 287 del 1991, le cui finalità assistenziali siano riconosciute dal Ministero dell’Interno, non si considera commerciale, anche se effettuata verso pagamento di corrispettivi specifici, la somministrazione di alimenti e bevande effettuata presso le sedi in cui viene svolta l’attività istituzionale da bar ed esercizi similari, purché tale attività sia strettamente complementare a quelle svolte in diretta attuazione degli scopi istituzionali e sia effettuata nei confronti di soci, associati o partecipanti.

Le modifiche introdotte con la nuova disciplina e l’impatto sugli enti associativi a partire dal 2025

Il decreto legge n. 146 del 2021, all’art. 5, comma 15 quater ha introdotto disposizioni che vanno a modificare le previsioni recate dall’art. 4 del “Decreto Iva” (dpr n. 633 del 1972), commi 4, 5 e 6. Per un raffronto sintetico di come sono cambiate da un punto di vista letterale e sistematico le disposizioni di cui agli articoli 4 e 10 del Decreto Iva è possibile consultare la tabella a questo link. Di seguito, l’analisi punto per punto delle modifiche introdotte nel passaggio da esclusione a esenzione.

Prestazioni di servizi e cessioni di beni a soci, associati o partecipanti

Vengono considerate commerciali, in regime di esenzione ai sensi dell’art. 10, le prestazioni di servizi e le cessioni di beni ad esse strettamente connesse effettuate in conformità alle finalità istituzionali a soci, associati o partecipanti, anche se rese nei confronti di associazioni che svolgono la medesima attività e che per legge, regolamento o statuto fanno parte di un’unica organizzazione locale o nazionale, nonché dei rispettivi soci, associati o partecipanti e dei tesserati dalle rispettive organizzazioni nazionali verso pagamento di corrispettivi specifici da parte di associazione politiche, sindacali e di categoria, religiose, assistenziali, culturali, di promozione sociale e di formazione extra scolastica della persona.

Nel passaggio dal regime di esclusione a quello di esenzione la formulazione è stata modificata poiché è stato introdotto il requisito che le cessioni di beni siano “strettamente connesse” alle prestazioni di servizi e dal novero delle associazioni agevolate sono “sparite” le associazioni sportive dilettantistiche.

Le associazioni sportive dilettantistiche (Asd)

Le Asd sono state oggetto di un ulteriore e separato comma dell’articolo 10 dove la previsione di esclusione di cui all’art. 4 portata nel regime di esenzione ha trovato una formulazione più ampia. Da notare che rispetto alla formulazione in ordine all’esclusione prima prevista all’articolo 4, nella formulazione esentativa sono ricomprese solo le prestazioni di servizi strettamente connesse con la pratica dello sport e dell’educazione fisica, mentre le cessioni di beni sono confluite nel normale regime di imponibilità.

Cessione di beni e prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche

Sempre nel quarto comma dell’articolo 10 ha trovato riformulazione una previsione già contenuta nell’articolo 4 per i soli partiti politici rappresentati nelle assemblee regionali o nazionali, che vede oggi l’ambito di applicazione ampliato ai medesimi soggetti di cui al comma 1, vale a dire associazioni politiche, sindacali e di categoria, religiose, assistenziali, culturali, di promozione sociale e di formazione extra-scolastica della persona. L’attività oggetto di questa previsione esentativa è la cessione di beni e le prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche organizzate dagli enti sopra menzionati a loro esclusivo profitto.

Somministrazione di alimenti e bevande

L’aspetto forse più significativo della nuova formulazione normativa riguarda le somministrazioni di alimenti e bevande effettuate da associazioni di promozione sociale le cui finalità assistenziali siano riconosciute dal Ministero dell’Interno ai sensi dell’art. 3, comma 6, lett. e) della legge 25 agosto 1991, n. 287.

Nel testo recato dall’articolo 10 la somministrazione di alimenti e bevande da parte delle associazioni di promozione sociale, come sopra definite, per godere del regime di esenzione deve essere effettuata nei confronti di indigenti.

Il venire meno del requisito di “socio” a favore del requisito di “indigente” porta, a pieno titolo, l’attività di somministrazione di alimenti e bevande nei confronti di soci e non soci nel regime di imponibilità ai fini dell’Iva.

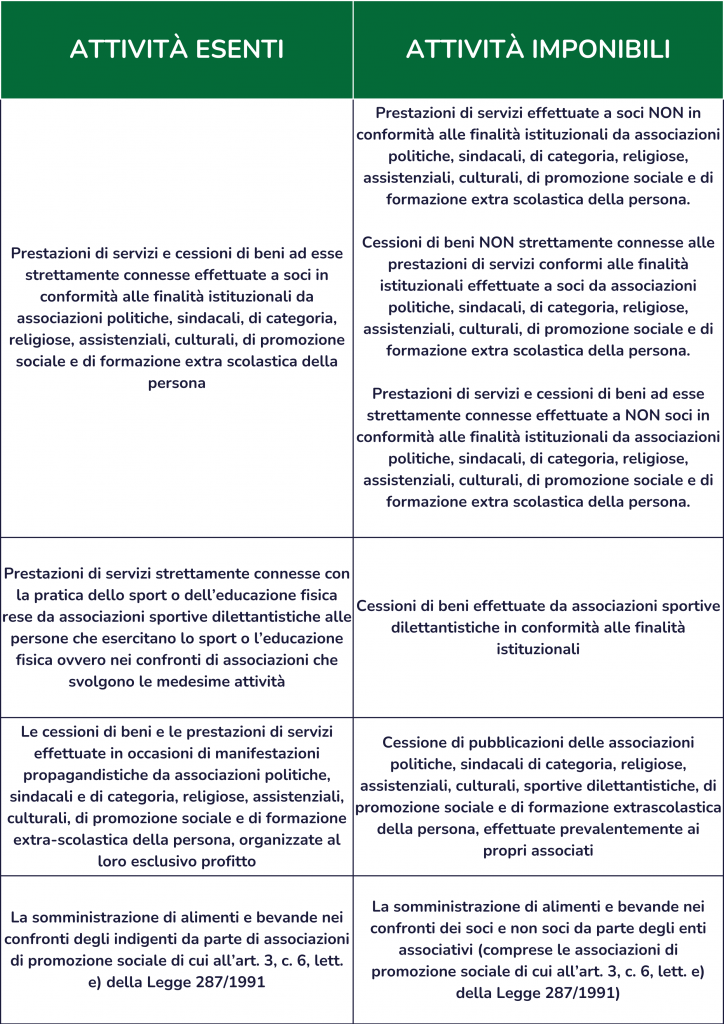

Tabella di confronto tra attività esenti ed imponibili a partire dal 1° gennaio 2025